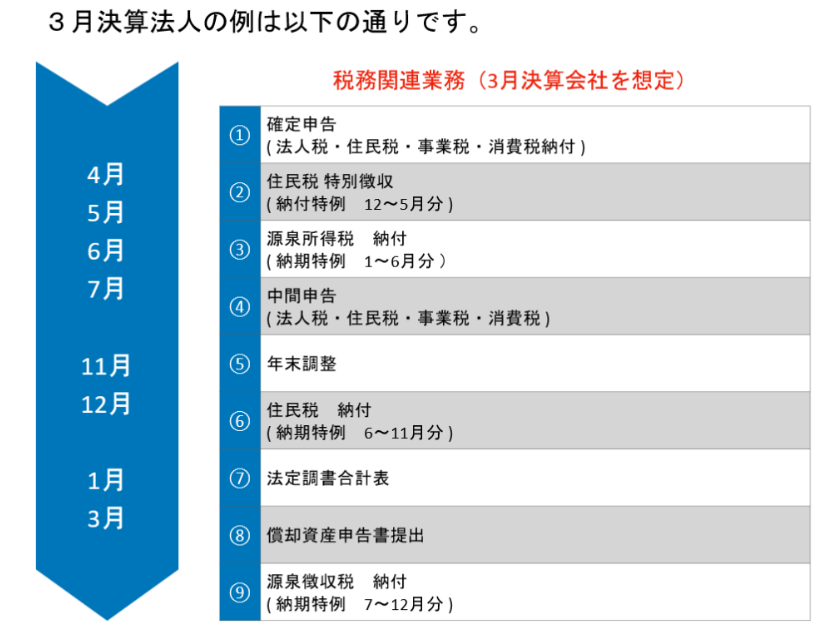

法人が支払う税金のスケジュールの基本【3分でマスター】

法人を経営すると、年間を通してさまざまな税金の納付や申告が必要になります。特に、納期限を忘れてしまうと延滞税や加算税が発生してしまうため、しっかりとスケジュール管理をすることが大切です。

今回は、3月決算の法人を想定して、1年間の税金納付スケジュールを詳しく解説します!

① 確定申告(法人税・住民税・事業税・消費税の納付)

【期限】5月末

決算が確定したら、5月末までに法人税・法人住民税・事業税・消費税の確定申告を行い、納税する必要があります。

〇 納める税金

- 法人税(国税)

法人の 所得(利益)に対して課される税金で、国に納めます。法人の規模や利益額によって税率が異なります。 - 法人住民税(地方税)

法人が 所在する都道府県や市町村に納める税金です。法人税額に応じて決まる「法人税割」と、赤字でも支払う「均等割」の2種類があります。地方自治体の財源となります。 - 法人事業税(地方税)

法人の 所得(利益) に対して課される税金で、都道府県に納めます。法人税とは異なり、事業規模によって税率が変わる「外形標準課税」が適用される場合もあります。 - 消費税(国税・地方税)

法人が商品やサービスを提供した際に受け取る税金で、 最終的には消費者が負担するものです。法人は預かった消費税から仕入れなどで支払った消費税を差し引き、国と地方に納めます。

〇ポイント

- 申告と同時に納税が必要のため、資金繰りに注意しましょう。

- 延滞すると延滞税・加算税が発生するため、期限厳守です!

② 住民税 特別徴収(納期特例:12月~5月分の納付)

【期限】6月10日

通常、住民税の特別徴収は 毎月10日まで に納付しなければなりませんが、納期の特例※を利用している場合は、年2回のまとめ払いが可能になり、12月~5月分の納付は6月10日が期限です。

※納期の特例とは

通常、住民税の特別徴収は 毎月10日まで に納付しなければなりません。しかし、「納期の特例」を利用すれば 年2回のまとめ払い (12月~5月分については、6月10日、6月~11月分については12月10日が納付期限)が可能になります。

〇ポイント

・納付の手間が減る(年2回の支払いで管理が楽に!)

・ 資金繰りを調整しやすい(納付時期を計画的に考えられる)

・ 事務負担が軽減される(特に小規模事業者におすすめ)

この特例を利用するには、所管の自治体へ申請し、承認を受ける必要があります。住民税の納付は事業者の重要な義務ですが、納期の特例を活用することで手間を減らし、資金計画を立てやすくすることができます。特に、小規模事業者にとっては大きなメリットとなるため、ぜひ活用を検討してみてください!

③ 源泉所得税の納付(納期特例:1月~6月分)

【期限】7月10日(納期特例の場合)

法人が給与や役員報酬を支払う際、源泉所得税を天引きして国に納める必要があります。給与や報酬を支払う際に、支払額の一部を所得税として差し引き(源泉徴収)し、会社が国に納める制度です。主に以下のような支払いが対象となります。

- 従業員の給与

- 役員報酬

- 弁護士・税理士などの報酬

- 原稿料や講演料

通常、源泉所得税は翌月10日までに納める必要がありますが、小規模事業者など一定の条件を満たす法人は、「納期の特例」を申請することで、年2回にまとめて納付できます。

④ 中間申告(法人税・住民税・事業税・消費税)

【期限】11月末

前年の実績に基づき、法人税・住民税・事業税・消費税の中間申告と納税を行います。

〇ポイント

- 前年度の納税額を基準に計算される。

- 法人税・住民税・事業税:通常、事業年度開始から6か月経過後の翌月末が期限。

- 消費税:前年度の税額に応じ、定められた回数で納付期限が設定(年1回または年3回、年11回のケースがある)

⑤ 年末調整(給与所得税の精算)

【期限】12月末までに完了

給与を支払っている法人は、従業員の年間所得税を計算し、天引きした税額との過不足を精算する必要があります。

〇ポイント

- 会社が行う簡易的な確定申告のようなもの。

- 他に所得がなければ、従業員は確定申告不要になる。

- 扶養控除や生命保険料控除などを適用し、還付または追加徴収。

⑥ 住民税 特別徴収(納期特例:6月~11月分の納付)

【期限】12月10日

6月に納めた住民税の後半6か月分(6月~11月分)を12月に納付します。

〇 ポイント

- 対象期間:6月~11月分

- 納付期限:12月10日

⑦ 法定調書合計表の提出

【期限】1月31日

法人は、給与や報酬を支払った相手ごとに「法定調書」を作成し、税務署に提出する必要があります。

〇ポイント

- 前年1年間の源泉所得税の額等を報告。

- 給与の額、税理士・弁護士等への報酬、支払家賃の明細などを記載。

- 1月31日までに税務署へ提出が必要。

⑧ 償却資産申告書の提出

【期限】1月31日

所有する固定資産(償却資産)を市区町村に申告する手続きです。

〇ポイント

- 対象資産:器具備品・機械装置などの償却資産。

- 申告期限は1月31日(市区町村へ提出)。

- 償却資産税(固定資産税の一種)は、6月・9月・12月・翌2月に納付。

⑨ 源泉所得税の納付(納期特例:7月~12月分)

【期限】翌年1月20日

1月~6月分と同じく、納期特例を適用している場合は7月~12月分の源泉所得税を1月20日までに納付します。

〇ポイント

- 対象期間:7月~12月分

- 納付期限:翌年1月20日

まとめ:法人税のスケジュール管理が重要!

法人を経営するうえで、税金のスケジュール管理は必須です。納付忘れによる延滞税や加算税を防ぐためにも、早めに計画を立てておきましょう。

・決算後は確定申告(5月末)を忘れずに!

・ 中間申告(11月末)や源泉税の納付(7月・1月)も重要!

・ 年末調整・法定調書・償却資産の申告など1月は提出書類が多い!

特に、資金繰りの計画が重要です。法人税・消費税の納付時期に備え、余裕をもって準備しておきましょう。

税務スケジュールをしっかり把握し、スムーズな経営を目指しましょう!