「設立2年は消費税ゼロ?」実は誤解しやすい免税ルール

「法人を設立してから2年間は消費税が免除される」という話を聞いたことがある方は多いかもしれません。しかし、実際には「設立後2年間は無条件で免税」とは限らず、一定の条件を満たした場合にのみ適用される制度です。本コラムでは、消費税の免税特例について、誤解されがちなポイントを整理して解説します。

誤った理解:設立してから2年間は無条件で免税

「法人を設立すると、最初の2年間は消費税を納めなくてもよい」という考え方は誤解です。確かに、免税事業者として扱われるケースは多いものの、すべての法人が自動的に免税になるわけではありません。

正しい理解:免税になるための3つの条件

消費税の免税特例を受けるには、次の3つの条件をすべて満たす必要があります。

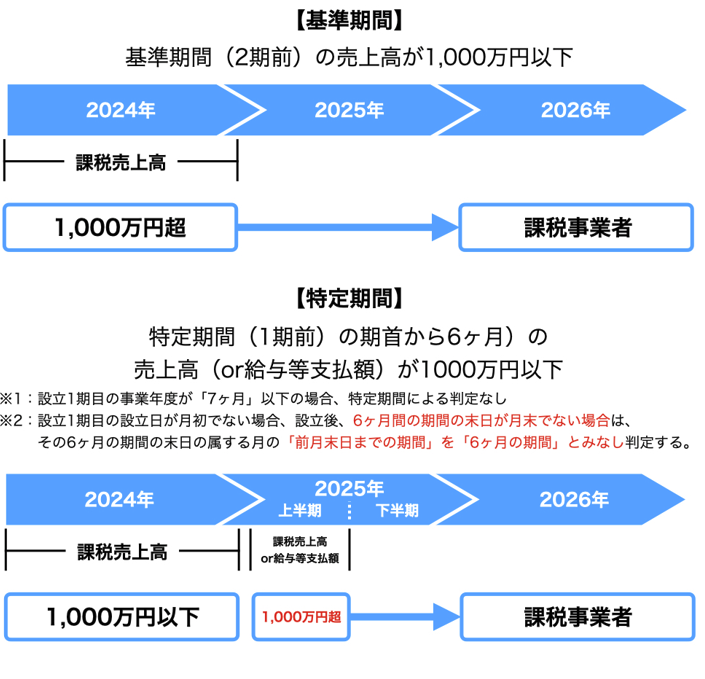

- 基準期間(2期前)の課税売上高が1,000万円以下

→ 設立1期目・2期目の法人は基準期間が存在しないため、この条件は満たされます。 - 特定期間(1期前の期首から6か月間)の課税売上高が1,000万円以下又は特定期間の給与等支払額が1,000万円以下

→特定期間の 売上高が1,000万円を超えてしまった場合でも、給与等支払額が1,000万円以下であれば、免税事業者を維持できます。 - 事業年度開始時点の資本金が1,000万円未満であること

→ 資本金が1,000万円以上で法人を設立すると、1期目から課税事業者になります。

加えて、インボイス制度(適格請求書発行事業者)に登録すると、たとえ条件を満たしていても課税事業者となるため注意が必要です。

まとめ:事業の成長と税務戦略を両立させよう

「設立2年間は無条件で免税」というのは誤解であり、実際には売上や給与支払額などの条件を満たす必要があります。事業が成長するにつれて課税事業者への移行が求められるため、資金計画をしっかり立てることが重要です。特に、インボイス制度の影響を考慮しながら、適切なタイミングで課税事業者となるかどうかを判断することが、今後の経営に大きく関わるポイントとなるでしょう。

インボイス制度の概要

インボイス制度とは?

インボイス制度とは、消費税の納付額を計算する際に、仕入税額控除の対象となる「費用に係る消費税額」を、インボイス登録事業者が発行する請求書(適格請求書)に限定する制度です。つまり、取引先がインボイス登録をしていない場合、その取引にかかる消費税を控除できなくなり、結果として納税額が増える可能性があります。

納付消費税額の計算式は以下の通りです。

| 納付消費税額 = 売上に係る消費税 – 費用に係る消費税 |

この「費用に係る消費税」で控除できるのは、インボイス登録事業者が発行する請求書に限定される(≒インボイス未登録者の費用に係る消費税は控除できない)というのがポイントになります。

インボイス制度のメリットとデメリット

メリット

- 取引先が消費税の仕入税額控除を受けられるため、取引関係の維持につながる

デメリット

- 登録すると課税事業者となり、消費税の納付義務が発生する(≒消費税の免税特例を受けられなくなる。)

インボイス登録の判断は慎重に

インボイス制度は、取引先の消費税負担に影響を与えるため、単に「免税のままでいたい」という理由だけで登録を避けるのはリスクがあります。一方で、登録すると消費税の納付義務が発生するため、自社の経営状況や取引関係を考慮した上で、慎重に判断することが重要です。

まとめ

- インボイス制度の登録は取引先から要請されるケースが多い

- 取引先からの要請がなければ、1~2年は消費税免税特例の恩恵を受けるメリットがかなり大きい

- 免税特例の判定から外れると(≒売上高が1,000万円を超える)、自動的に登録することになるので、その際は特に考えることなく登録すれば問題ない